Если организация или ИП нарушит правила сдачи отчётности, это повлечёт ответственность в виде штрафа, а в некоторых случаях и другие меры. Например, налоговая может заблокировать расчётный счет компании в банке. Часто ответственность налагается и на должностное лицо организации. Вид ответственности или размер штрафа будет зависеть от самой отчётности и контролирующего органа, куда её нужно предоставить. Собрали обзор санкций по основным направлениям.

Сведения в СФР

Сведения для ведения персонифицированного учёта

В Социальный фонд России (СФР) страхователь подает отчётность по персонифицированному учёту, а именно — форму ЕФС-1. Этот отчёт состоит из двух разделов, которые, в свою очередь, делятся на подразделы. У этих подразделов разная периодичность сдачи. И ответственность за то, что работодатель не подал в СФР какие-либо подразделы, сделал это с опозданием, предоставил сведения с ошибками или не в полном объёме, будет различаться.

Если вовремя не подать сведения по работникам из Подраздела 1.1 формы, сдать отчёт с ошибкой или с неполной информацией, должностному лицу компании грозит предупреждение или административный штраф по п. 2 ст. 15.33.2 КоАП РФ. Его размер составляет 300—500 руб. К административной ответственности в этом случае привлекает не Социальный фонд России, а Государственная инспекция труда (ГИТ), после того как получит от СФР информацию о нарушениях (ст. 16 закона от 01.04.1996 № 27-ФЗ). Эта ответственность налагается на должностное лицо только в отношении отчёта в части сведений о трудовой деятельности работников.

Если работодатель сдаст остальные подразделы Раздела 1 формы с опозданием, с ошибками, с неполными сведениями или вообще не подаст — ему грозит штраф в размере 500 руб. За каждого работника (ст. 17 закона от 01.04.1996 № 27-ФЗ).

Если в вашей компании большой штат, то общая сумма штрафа за нарушения по всем работникам может исчисляться десятками тысяч и даже сотнями.

Подключите электронную отчётность через Такском

Удобные сервисы для онлайн-отчётности с техподдержкой 24/7 и полезными сервисами для бухгалтера

Должностное лицо при этом накажут по п. 1 ст. 15.33.2 КоАП РФ. Штраф составит 300—500 руб. В этом случае СФР составляет протокол о нарушениях, а постановление о назначении штрафа выносит суд (п. 1 ст. 23.1 КоАП РФ).

Страхователь может избежать штрафа по ст. 17 закона от 01.04.1996 № 27-ФЗ, если самостоятельно обнаружит и устранит ошибки в отчёте, который ранее предоставил в СФР. Также не придётся платить такой штраф, если работодатель успеет подать уточнённую форму в течение пяти дней, после того как получит от СФР уведомление об устранении ошибок.

При этом должностному лицу скорее всего не удастся избежать ответственности по п. 1 ст. 15.33.2 КоАП РФ. Это подтверждают решения судов (постановление ВС РФ от 19.07.2019 № 16-АД19-5, определение КС РФ от 23.04.2020 № 824-О). Однако если суд признал, что страхователь не совершал правонарушения, привлекать его к ответственности не за что, и вступило в силу такое судебное постановление, то возможность назначить штраф руководителю должна быть специально обоснована с учётом этого факта (постановление КС РФ от 20.10.2022 № 45-П (приведено в п. 12 Обзора практики КС РФ за 2022 год)).

Если страхователь подает отчёт, в который включает более 10 человек, то это нужно сделать исключительно в электронной форме. Учитывать при этом нужно не только сотрудников, работающих по трудовым договорам, но и исполнителей, с которыми компания сотрудничает по договорам ГПХ. Если нарушить это условия и отчитаться на бумаге, страхователю грозит штраф в размере 1000 руб. (п. 2 ст. 8, ст. 17 закона от 01.04.1996 № 27-ФЗ).

Однако страхователь может уплатить только 50% от суммы штрафа, который предусмотрен ст. 17 закона от 01.04.1996 № 27-ФЗ. Для этого требование об уплате штрафа от СФР нужно исполнить в течение 10 календарных дней с даты его получения, а не стандартных 20 дней (п. 15, 16 ст. 17 закона от 01.04.1996 № 27-ФЗ).

Сведения о начисленных взносах на травматизм

По итогам I квартала, 6 месяцев, 9 месяцев и года страхователи подают в СФР Раздел 2 формы ЕФС-1, который включает сведения о начисленных взносах на страхование от несчастных случаев на производстве. При этом нужно не пропустить дедлайн по сдаче формы — 25 число месяца, который следует за отчётным периодом.

Если работодатель пропустит этот срок и подаст отчёт с опозданием, ему грозит ответственность в виде штрафа. Его размер составляет 5% от суммы взносов, которая начислена к уплате за последние три месяца в отчётном периоде. Причём штраф начисляется за каждый полный и неполный месяц просрочки. Максимальная сумма, которую страхователь уплатит за просроченный отчёт — 30% от указанной суммы взносов (п. 1 ст. 26.30 закона от 24.07.1998 № 125-ФЗ). Однако этот штраф не может быть менее 1000 руб.

Если несвоевременно подать сведения по страховым взносам на травматизм, ответственность понесёт не только страхователь, но и должностное лицо, которое обязано предоставлять такую отчётность. Ему придется уплатить штраф в размере 300—500 руб. (п. 2 ст. 15.33 КоАП РФ).

Отчетность в налоговую

В зависимости от вида отчётности, которую подали в налоговую инспекцию позже установленного срока или не сдали вообще, суммы штрафов будут различаться. На размер штрафа влияет, в том числе, за какой период нужно подать налоговую декларацию — по итогам налогового периода, например, года, или по авансовым платежам.

Декларация по итогам налогового периода

Если подать декларацию по итогам налогового периода позже установленного срока, ответственность понесёт:

1. Налогоплательщик.

Он должен будет уплатить штраф в размере 5% от суммы налога по декларации, которую вовремя не перечислили, за каждый полный и неполный месяц просрочки. Максимальный размер штрафа — 30% от этой суммы, а минимальный — 1000 руб. (п. 1 ст. 119 НК РФ).

2. Должностное лицо.

Руководитель организации или бухгалтер могут получить предупреждение или штраф, который составляет 300—500 руб. (ст. 15.5 КоАП РФ).

В первом случае размер штрафа рассчитывает налоговая инспекция, а во втором — вид наказания и размер штрафа назначит суд (п. 1, 2 ст. 4.1, п. 1 ст. 23.1 КоАП РФ).

Двойная мера наказания в этом случае закону не противоречит, так как различаются виды и субъекты ответственности: организация получит штраф, который связан с налоговой ответственностью, а должностное лицо понесёт административное наказание (п. 4 ст. 108 НК РФ).

Однако физическое лицо за одно нарушение не могут привлечь к ответственности дважды, поэтому ИП только заплатит штраф по п. 1 ст. 119 НК РФ. Административное наказание к нему применить нельзя.

Если налогоплательщик не подал декларацию в установленный срок и с этого дня прошло более 20 рабочих дней, налоговая может заблокировать его расчётный счет в банке (п. 6 ст. 6.1, п. 1, п. 3, п. 11 ст. 76 НК РФ). В этом случае блокировка коснётся и переводов электронных денег.

Если дедлайн по сдаче декларации пропустил налоговый агент, к нему применяются те же самые меры ответственности, как и в отношении налогоплательщика (п. 11 ст. 76, п. 1 ст. 119 НК РФ, ст. 15.5 КоАП РФ).

Бывают случаи, когда сдать декларацию в установленный срок не получается из-за технического сбоя, который возник в системе ТКС. Однако в такой ситуации можно избежать штрафа. Для этого нужно предоставить в налоговую инспекцию подтверждающие документы, например, письма от технической поддержки операторов ЭДО или учётных программ. Такие документы должны содержать информацию, которая подтверждает, что в определенный промежуток времени сформировать и подать налоговую декларацию технически было невозможно (письмо ФНС России от 25.05.2022 № ЕА-4-15/6376@).

Как рассчитать сумму штрафа к уплате

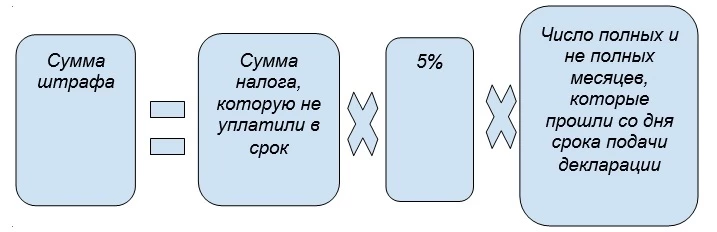

Размер штрафа, который нужно уплатить за пропуск срока сдачи декларации или если ее не подали вовсе, можно определить по формуле:

В случае несвоевременного представления декларации налогоплательщик обязан уплатить минимальный штраф в размере 1000 руб., даже если (письмо ФНС России от 22.08.2014 № СА-4-7/16692):

- Он вовремя уплатил налог, который указан в декларации.

- Он подает декларацию, в которой заявлено возмещение НДС.

- В декларации указана нулевая сумма налога к уплате.

- Налог на прибыль в декларации заявлен к уменьшению.

- На ЕНС числится переплата на дату срока уплаты налога в декларации.